Accord UE/Mercosur : quels risques pour la filière bovine européenne ?

Le Mercosur, une puissance productrice et exportatrice

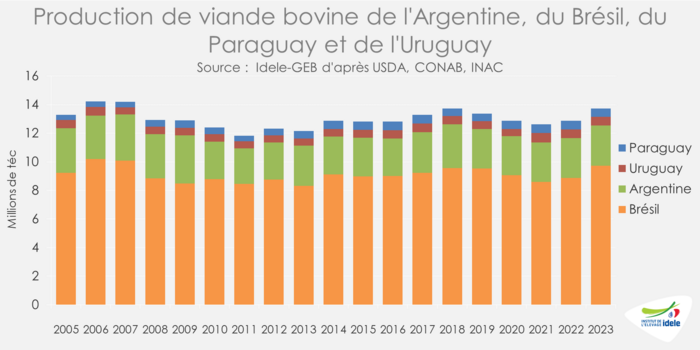

Les quatre pays membres historiques du Mercosur (Argentine, Brésil, Paraguay, Uruguay) comptent parmi les principaux producteurs et exportateurs de viande bovine. A eux quatre, ils concentrent un quart de la production mondiale et plus d’un tiers des exportations mondiales. En 2023, le Brésil occupait le 2ème rang mondial de production de viande bovine derrière les Etats-Unis, avec 9,7 millions de téc produites. L’Argentine était au 6ème rang, avec 2,8 millions de téc. Plus loin dans le classement, l’Uruguay avait produit 600 000 téc et le Paraguay 570 000 téc.

Année après année, ces quatre pays figurent au sein du « top 10 » mondial des exportateurs de viande bovine. En 2023, le Brésil a conservé son rang de numéro un, avec 2,7 millions de téc de viande bovine exportées. L’Argentine était 5ème (890 000 téc), l’Uruguay 9ème (460 000 téc) et le Paraguay 10ème (420 000 téc).

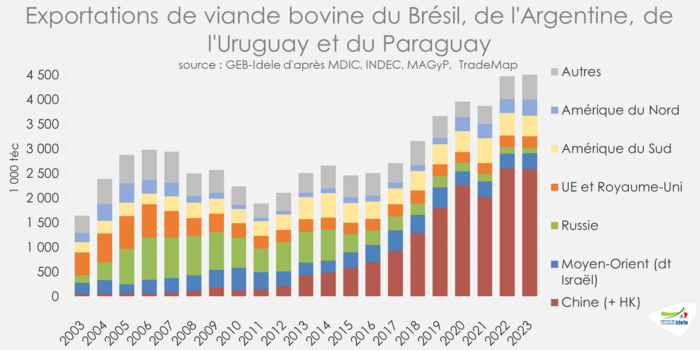

Les destinations des exportations restent variées bien que la Chine soit désormais, et de loin, le premier client des exportateurs du Mercosur. En 2023, la Chine (dont Hong-Kong) concentrait plus de 57% des envois originaires des quatre membres historiques du Mercosur. Cependant, l’UE reste un client important des exportateurs du Mercosur, notamment pour la bonne valorisation des carcasses produites sur le continent sud-américain (cf. infra). En 2023, les quatre pays du Mercosur ont exporté près de 195 000 téc de viande bovine (non transformée et transformée) à destination de l’UE-27, dont 45% depuis le Brésil, 32% depuis l’Argentine et 21 % depuis l’Uruguay.

Ensemble, les quatre pays membres du Mercosur sont le premier fournisseur de l'UE

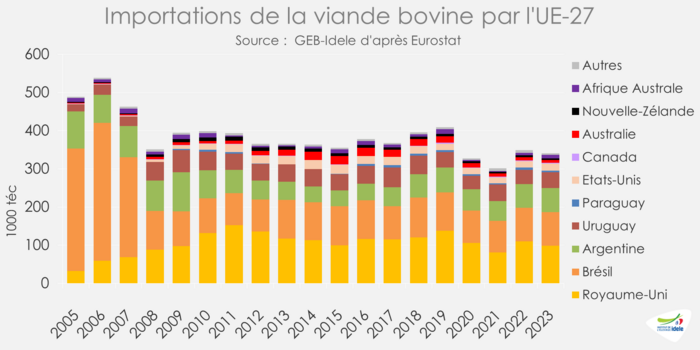

Si le Brexit a un peu changé la donne, le Brésil, l’Argentine, l’Uruguay et le Paraguay restent de loin les principaux fournisseurs à l’import de l’UE à 27. Ainsi, sur les 341 000 téc importées en 2023 par l’UE-27, ces 4 pays représentaient près de 58% des imports (195 000 téc), devant le Royaume-Uni (29% à 99 000 téc) et les Etats-Unis (5% à 18 000 téc).

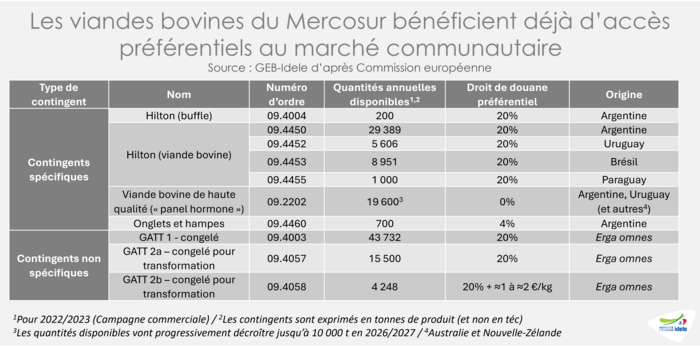

Le Mercosur bénéficie déjà d’accès préférentiels au marché communautaire. En effet, plusieurs contingents à droit de douane nul ou réduit sont déjà en place dont les contingents de type « Hilton » avec un droit de douane de 20% ou le contingent « viande bovine de haute qualité » ouvert seulement à l’Argentine et à l’Uruguay.

D’après nos estimations, entre 2018 et 2021, un peu moins de trois quarts de la viande bovine non transformée importée en UE l’a été a droit réduit. Ainsi, un peu plus d’un quart des viandes étaient entrées à droit de douane plein, proche de 12,8% de la valeur du produit + 3 €/kg, soulignant la compétitivité en prix de la viande bovine originaire du Mercosur (cf. infra).

Des concessions supplémentaires en cas d’accord

Le projet d’accord UE/Mercosur, dont les négociations ont été lancées en 1999, pourraient être conclu dans les prochaines semaines. Jusqu’ici, après de multiples échecs, un premier accord politique était déjà intervenu en juin 2019. D’après les propositions retenues, l’accord, une fois appliqué, libéralisera de nombreuses ligne tarifaires :

- Le Mercosur supprimera les droits de douane sur 91% des biens importés depuis l’UE-27 dont les véhicules (droit actuel de 35%), la machinerie (droit de 20 à 35%), les produits chimiques (droit de 14%), les vêtements (droit de 35%).

- L’UE-27 exemptera de droits de douane 95% des produits importés depuis le Mercosur, dont 83% d’importations de produits agricoles.

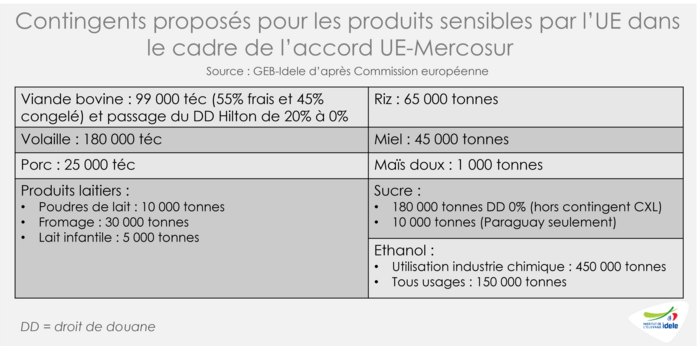

Au sein de l’agriculture européenne, huit filières ont été classées en tant que produits sensibles. Pour la viande bovine, le projet d’accord de libre-échange prévoit de nouvelles concessions européennes avec l’ouverture progressive de 99 000 téc de nouveau contingent (dont 45% de congelé et 55% de réfrigéré) à 7,5% de droit de douane et la suppression immédiate des 20% de droit de douane des contingents Hilton. Pour les produits laitiers, l’UE ouvrira progressivement des contingents de 10 000 tonnes de poudres de lait, 30 000 tonnes de fromages et 5 000 tonnes de poudre de lait infantile. Les mêmes contingents seront ouverts par le Mercosur. Les périodes de mise en place des contingents prévus par l’accord sont de 5 ans en viande bovine et de 10 ans en produits laitiers.

Entre distorsions de concurrence et différentiels de compétitivité

Les conditions de production au sein des pays du Mercosur sont très différentes de celles observées au sein de l’UE. De la production de végétaux servant entre autres à la finition des bovins, aux antibiotiques en passant par le bien-être animal ou encore la traçabilité, les règlementations appliquées au sein du Mercosur tout au long de la chaîne de production sont le plus souvent largement moins-disantes que celles de l’UE.

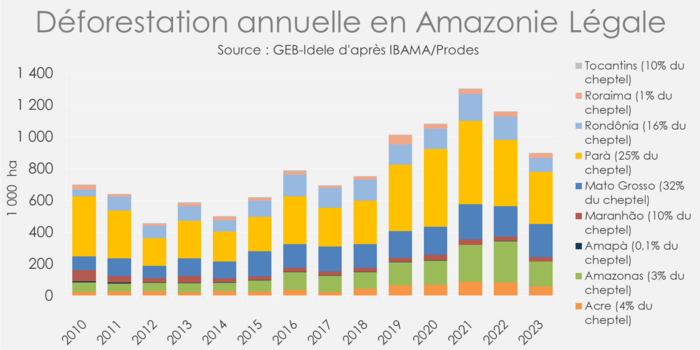

Un des exemples emblématiques concerne la traçabilité et son lien avec la déforestation. Si la traçabilité bovine est relativement développée en Uruguay, elle n’est obligatoire au Brésil que dans le petit Etat de Santa Catarina, situé au sud du pays. Pour l’export vers l’UE, elle n’est exigée que dans le dernier élevage et seulement 40 jours avant abattage. L’absence de traçabilité individuelle reste un frein à des contrôles efficaces, notamment parce que les bovins transitent ente de nombreuses exploitations pendant leur élevage. Les niveaux de déforestation restent donc soutenus en Amazonie, mais aussi dans les savanes du Cerrado ou du Chaco en Argentine et au Paraguay. Les niveaux de déforestation restent donc très élevés comme l’illustre le graphiques ci-dessous : sur les cinq dernières années, elle a concerné environ un million d’hectares par an en Amazonie légale.

D’après un récent Dossier Economie de l’Elevage, de nombreux pesticides, dont l’usage est interdit dans l’UE, sont autorisés par les membres du Mercosur et utilisés par les agriculteurs. Par exemple, 27% des ingrédients actifs utilisés Au Brésil étaient interdits en 2020 au sein de l’UE. Et plusieurs antibiotiques restent utilisés en élevage bovins viande comme activateurs de croissance. C’est le cas de la bacitracine, la flavomycine, le monensin, ou encore la virgyniamicine.

D’autres exemples de réglementations plus souples voire inexistantes se retrouvent tout au long des filière bovins viande du Mercosur. C’est le cas de la question du bien-être animal. Au Brésil, la tentative de législation matérialisée dans la consultation brésilienne de 2018 sur la protection animale en abattoir ne s’est traduite par aucune avancée règlementaire en la matière

Ces différences de règlementation, associées à des normes sociales et un coût du travail largement inférieurs à celui de l’UE accentuent le différentiel de compétitivité entre les viandes du Mercosur et les viandes européennes. Les coûts de production en élevages de bovins viande du Mercosur étaient inférieurs en moyenne de 40% à ceux des élevages européens et même de près de 60% pour les fermes brésiliennes d’après les données du réseau Agribenchmark.

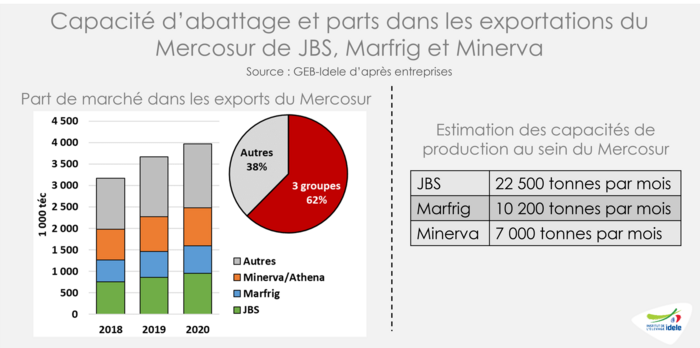

Concernant l’abattage et la transformation, trois entreprises brésiliennes (JBS, Marfrig et Minerva) concentrent environ deux tiers des exportations de la zone, avec des capacités de production allant de 7 000 tonnes de viande bovine par mois pour Minerva à 22 500 tonnes pour le numéro un mondial, JBS. Très compétitives, ces entreprises réalisent ainsi des économies d’échelle importantes grâce à la taille de leurs outils d’abattage sans commune mesure avec les abattoirs européens. Les viandes bovines originaires du Mercosur sont ainsi très compétitives.

Quels effets potentiels sur le marché européen ?

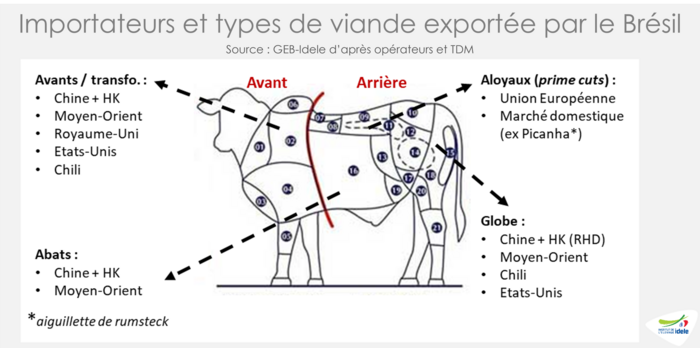

Si la Chine reste la destination n°1, l’UE reste un client essentiel dans la gestion des équilibres carcasse des pays du Mercosur. Ainsi, au Brésil comme dans d’autres pays du Mercosur, les muscles ’ont chacun des destinations privilégiées afin de maximiser la valorisation des animaux abattus. Dans ce jeu de désassemblage, le marché européen est intéressant pour la valorisation des aloyaux, comme illustré ci-dessous. Le seul autre débouché pour ces pièces nobles étant le marché domestique.

La valorisation de nombreux aloyaux[1]produits au Mercosur se fait en effet traditionnellement via la consommation domestique comme au Brésil dans les churrasqueira ou en Argentine en barbecue (asado). Mais face aux crises à répétition qui affectent la zone, les consommations intérieures du bloc reculent libérant de plus en plus les parties les plus coûteuses de l’arrière notamment issues de l’aloyau. L’UE, marché valorisant le mieux ce type de morceaux pourrait être la principale destination pour ces aloyaux supplémentaires issus du Mercosur. Notamment si les concessions tarifaires prévues dans l’accord de libre-échange sont appliquées.

Et la viande bovine du Mercosur est compétitive en prix en raison de coûts plus faibles et de réglementations plus souples à l’amont comme à l’aval. La viande issue de l’aloyau est donc elle-aussi particulièrement bon marché. Dans le dernier Dossier Economie de l’Elevage sur le Mercosur, une comparaison des prix de gros représentatif de l’aloyau dans l’UE avec les prix des imports européens des viandes réfrigérées originaires du Mercosur incluant les droits de douane a été réalisé. Le prix de l’aloyau du Mercosur était inférieur de 18% à 32%. L’écart était même plus important lorsque l’on comparait directement les prix au stade de gros. Si les coûts de transport, les marges des divers opérateurs et autres frais n’étaient pas intégrés, il est cependant évident que les viandes du Mercosur, à commencer par celles du Brésil, sont compétitives notamment lorsqu’elles sont soumises à des droits de douanes réduits. Le risque d’importations supplémentaires en cas d’application de l’accord est donc bien réel.

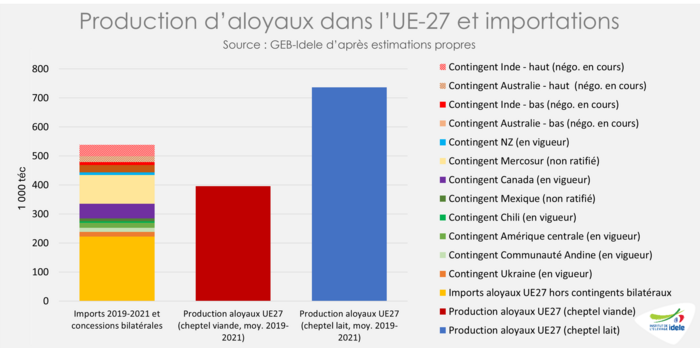

Dans ses communications sur la question, la Commission européenne a tendance à rapprocher les contingents ouverts à la production ou la consommation totale de viande bovine dans l’UE. Pour le Mercosur, le contingent de 99 000 téc représentait ainsi en 2019 « 1,2% de la consommation totale européenne de viande bovine (8 millions de tonnes par an) ». Aujourd’hui, ce serait plutôt 1,6%. Mais les contingents ouverts concernent essentiellement les viandes issues de l’aloyau. Il est donc plus logique de ramener les ouvertures de marché à cette production particulière. Les productions d’aloyaux des cheptels allaitants et laitiers de l’UE-27 approchaient respectivement 400 000 et 720 000 téc en moyenne entre 2019 et 2021. Une ouverture à 99 000 téc d’aloyaux supplémentaires compétitif en prix pourrait peser. Et ce d’autant que l’UE multiplie les concessions dans le cadre des négociations d’accords de libre-échange qu’elle pilote. Ainsi, les importations actuelles, les concessions en cours et celles à venir représentent environ 1,3 fois la production européenne d’aloyaux du cheptel de race à viande et 0,7 celui du cheptel laitier.

Dans une étude menée pour le groupe des écologistes au Parlement européen, nous avons estimés que les importations de viande bovine de l’UE en provenance du Mercosur devraient augmenter. A cela s’ajoute que la proportion d’aloyaux issus du Mercosur sur le marché de l’UE devrait augmenter de manière considérable, passant de 13 % en 2019 à 21% ou 26% en 2030. Étant donné que ces découpes sont beaucoup moins chères au Mercosur et qu’elles représentent un tiers de la valeur des bovins adultes dans l’UE, cette augmentation constitue une menace majeure pour les revenus des producteurs de l’UE.

Et outre ces effets sur le marché européen, l’importation supplémentaire de viande bovine originaire du Mercosur pourrait également accélérer la déforestation alors que l’application du règlement anti-déforestation de l’UE a été repoussé d’un an et que son contenu reste limité. La déforestation supplémentaire sur 5 ans induite par l’augmentation des exportations de viande bovine liée à l’accord UE-Mercosur pourrait s’élever de 620 000 hectares à 1,35 million d’hectares, dans le scénario le plus pessimiste.

Pour les produits laitiers, d’après cette même étude, les exportations de l’UE vers le Brésil pourraient augmenter en ce qui concerne le fromage et le lait infantile. Les exportations en provenance de l’Uruguay et de l’Argentine vers l’UE pourraient elles aussi augmenter légèrement en ce qui concerne les poudres de lait.

Quelles sont les suites dans le processus de négociation entre l’UE et le Mercosur ?

Certains observateurs évoquent une conclusion avant la fin de l’année, possiblement au moment du Sommet du Mercosur qui se tiendra du 5 au 7 décembre à Montevideo en Uruguay.

En cas de signature, il restera à savoir quel sera le processus de ratification à suivre. Théoriquement, cet accord d'association ne peut être adopté que si tous les États membres de l'UE l'approuvent en réunion du Conseil, à l'unanimité. Mais pour contourner l'obstacle de l’unanimité, la Commission envisagerait de découper l'accord comme cela a été fait récemment pour le Chili. Avec cette opération visant à créer un accord commercial intérimaire, la France ne pourrait pas bloquer seule la ratification au Conseil, mais elle pourrait faire partie d’une minorité de blocage. Quelle que soit la formule, il faudrait également une minorité de blocage au Parlement européen. Les prochaines semaines seront déterminantes.

Pour en savoir plus :

Contacts presse

Emmanuelle Caramelle-Holtz

Institut de l’Élevage

presse(at)idele.fr – 06 46 77 02 41

[1] découpé sur une demi-carcasse de gros bovin, cet ensemble comprend l’ilium, les vertèbres sacrées, les six lombaires et trois à huit dorsales sur lequel se trouvent le filet, le faux-filet, une partie des entrecôtes, le rumsteck et la bavette d’aloyau

Les chiffres concernant le coût de production ou le prix de revient contenus dans cette publication ne peuvent pas être considérés comme des indicateurs de référence pour la contractualisation calculés par IDELE dans le cadre prévu par la loi EGALIM 2. Pour en savoir plus consultez nos pages Indicateurs de référence pour la contractualisation.